客服热线

0592-5689577

工作时间:8:30-17:30

广告咨询:18046202127

分类:海运新闻 来源:航运界 时间:2024/05/08

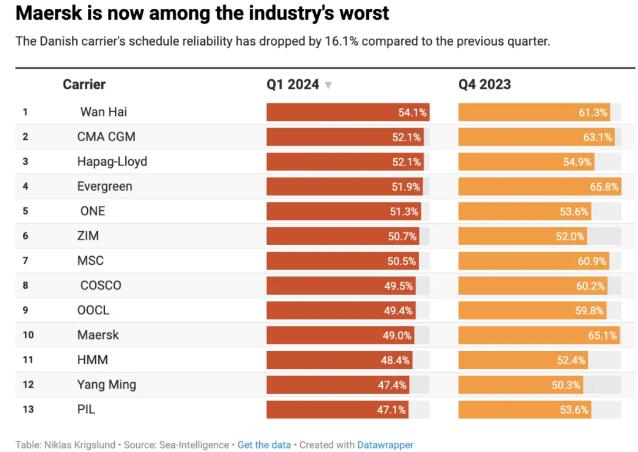

马士基首席执行官柯文胜先生(Vincent Clerc)在一季度业绩新闻发布上表示,缺乏新造船可以解释为什么马士基一季度的准班率目前是业内最低。

众所周知,通过收购海陆(Sealand)、铁行渣华(P&O Nedlloyd) 和德国汉堡南美(Hamburg Süd),马士基过去一直在全球班轮公司运力100强中的No.1,也是市场的风向标。然而,马士基早就放弃了这一雄心,取而代之的是马士基致力于成为真正的集装箱物流综合供应商。

需要指出的是,柯文胜彼时是马士基海运及物流业务首席执行官,而现在他已经成了马士基首席执行官。

换言之,与大多数竞争对手都在新造船方面投入了大量资金不同,马士基自开始战略转型时起,就将未来几年的运力规模定在400万到440万TEU之间,并将战略重点设定在通过提高准班率、提升客户体验以及引入在线服务和产品来提高海运业务的业绩表现并创造更好的客户体验上。

特别值得一提的是,2024年1月17日,马士基与赫伯罗特宣布,拟自2025年2月起开展名为“双子星”(Gemini)的长期运营协作计划。目标是通过所谓的枢纽-辐射网络(hub & spoke),船期的准班率超过90%。

马士基离实现其承诺还有很长的路要走

现实是,数据显示,一季度,马士基和赫伯罗特的准班率分别为49.0%和52.1%。

总体而言,13家头部班轮公司一季度的准班率都不太好。显而易见,由于红海危机的持续升级,导致绝大部分集装箱船绕好望角航行,这增加了14天的航程,自然导致了船期表的延误。

数据显示,这一问题在1月份尤为明显。随着班轮公司逐步调整、适应新形势,在2月和3月准班率开始提高。

非常值得注意的是,在所有头部班轮公司中,一季度马士基的准班率排在第10位,下降的幅度最大。马士基在跨大西洋航线上的准班率尤其差,东行和西行都以约36%的准班率垫底。

缺乏新造船导致准班率下降

马士基首席执行官柯文胜表示,原因是与竞争对手相比,马士基订购的新船很少。这使得弥补绕航造成的船期差距变得更加困难。

他说,“红海局势升级,因此我们不得不调整我们的网络——不仅是短期,而且是长期调整。”

他解释称,这需要大量的工作来调整和适应。“你必须找到更多的船舶来填补,这样你才能继续保持周班提供服务。”

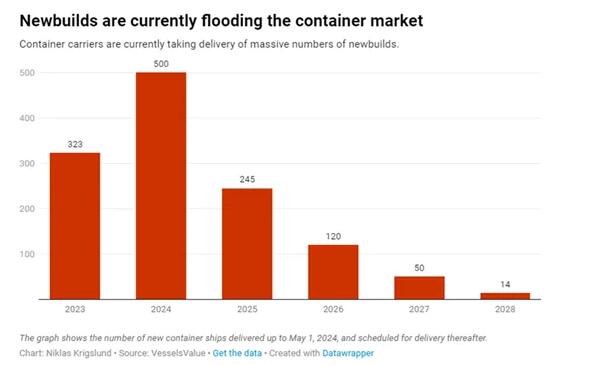

事实上,尽管许多竞争对手在疫情期间花费了数十亿美元购买二手船和订购新船,但马士基的表现要克制得多。在第一季度,马士基只接收了2艘新造船。

他表示,“与竞争对手相比,这意味着我们没有得到太多新造船的帮助。”

他指出,马士基对亚洲和欧洲之间航线的高度关注也起到了一定作用,因为这条航线受到的影响最为严重。

简言之,尽管这个角度不能完全解释马士基准班率低的问题,但他的回应有点意思。他这是不是在反思马士基的战略?

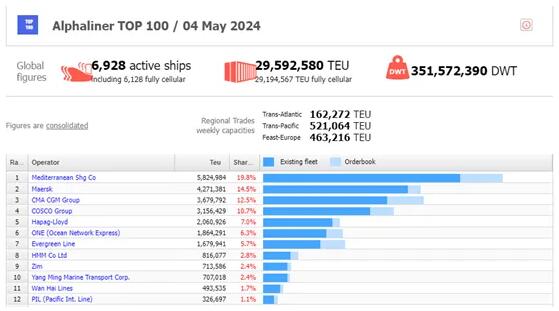

Alphabliner的数据显示,自2016年以来,马士基的市场份额此前从未下降过。2017年马士基以约44亿美元收购Hamburg Süd,市场份额大幅跃升,但现在已经基本蒸发。

目前,马士基的市场份额已从18.5%下降到14.5%,尽管其运力仍保持在427万TEU。

一方面,这清楚地表明马士基确实没有追逐市场份额,仍在严格执行战略。特别值得一提的是,在头部班轮公司中,马士基订单量最小,29艘38.6万TEU,仅相当于其现有船队的9.0%,而且这些船大部分都是其引以为傲的绿色甲醇动力集装箱船。

另一方面,从某种程度上来说,这也确实能说明马士基和赫伯罗特真是对上眼了,其亲密的“Gemini”独家合作伙伴赫伯罗特新造船订单占其现有船队的10.0%,紧随其后。

简言之,尽管与竞争对手对于地中海航运(MSC)、达飞集团(CMA CGM)和海洋网联船务(ONE)不断扩张运力规模战略不同,马士基和赫伯罗特致力于质量和可持续发展的战略坚守,仍值得点赞,两个字:Not Bad!

事实上,从某种程度而言,这可能也符合市场规律,毕竟在哪里都一样,高端和精品总是只服务于少数人。

集装箱租船市场“炙手可热”

马士基表示,红海危机导致的绕航,这相当于消耗了全球船队6-7%左右的运力。竞争对手正在接收的新造船在一定程度上满足了这一需求。

与此同时,但对现有船舶的需求也很大,马士基不得不从市场租船。

Vincent Clerc在新闻发布会上表示:“这就是为什么目前集装箱船租船市场相当火爆的原因。”

红海危机将持续到2024年下半年

他预计红海危机将持续到2024年下半年,但他强调指出,这一时期的供需平衡目前存在巨大的不确定性。

这位首席执行官表示:“我们将看到第二和第三季度是合理的,然后第四季度会有很大的问题。”

他说,“我必须强调,与全球经济的GDP增长相比,我们今天看到的集装箱货运量相当高,因此很难相信这种情况会永远持续下去。”

事实上,正如分析师所言,全球经济和需求可能都不是核心问题所在。因为当今世界正进入“大争之世”,国际地缘政治环境复杂多变。过往的经验告诉我们,市场越动荡,对航运的需求就会越活跃;制裁、监管和中断越多,对运力“冗余”的需求其实就越高。

换言之,集运市场曾经最大的“护城河”是船队规模。按照马士基的说法,这是他们玩剩了的,他们战略升级了!不过,现实情况是,MSC高管指出,MSC为扩大运力规模而进行的大规模投资,包括在二手船市场的重大举措,不仅将使其避免因2M联盟终止带来的任何负面影响,而且有足够的运力冗余能应对目前红海危机。

当然,悲观者的焦点会更关注“大量的新造船订单”,今年和未来几年,造船厂将交付数百艘集装箱船,这将造成严重的运力过剩。

事实上,从这个角度来说,他可能也是一位悲观主义者。当然,这完全可以被理解,因为作为马士基首席执行官,必须首先确保“正确”……

但现实情况是,地缘冲突、红海危机、港口拥堵、罢工和制裁等等,全球供应链总是会充满一系列运营问题。尽管航运业是连通全球经济的桥梁和纽带,总会有人能够适应这些变化。但这并不意味着每个公司都能很好地适应这些动荡。

如果说有什么不同的话,那就是管理这些问题的能力,而这才是真正竞争优势的来源。

不过,在谈到德铁信可(DB Schenker)时,他此前曾表示,受到了达飞集团收购CEVA Logistics模式的启发。在一季度业绩新闻发布会上他更加坚定地表示,“我们仍在关注DB Schenker。这是一件大事,考虑到我们的战略,这显然是我们想要考虑的事情。”

他表示,最近在物流领域的收购让马士基明白,收购大公司比收购小公司更有意义。

“对我们来说,改变主意是我们意识到其实我们更善于整合一些大的收购交易。规模越大,我们就越善于管理整合。所以我们正在迈出下一步,因为我们有更多的勇气去追求更大的事业。”

特别值得一提的是,马士基并不是唯一一家对DB Schenker感兴趣的班轮公司,根据航运界网的跟踪报道,市场传言中至少包括了其主要的竞争对手MSC。

【维运会员特权】 十二大口岸海量专业信息,包括 2000+个目的港的35万+条船期 上千家优势货代供应商联系方式 126家船公司local费用,船货可视化跟踪 300+人脉圈子,20000+张物流人脉名片 PC、移动双版本,随时随地无忧查询

【维运会员特权】 十二大口岸海量专业信息,包括 2000+个目的港的35万+条船期 上千家优势货代供应商联系方式 126家船公司local费用,船货可视化跟踪 300+人脉圈子,20000+张物流人脉名片 PC、移动双版本,随时随地无忧查询

关注官方服务号进行注册,注册即同意《维运网服务协议》