客服热线

0592-5689577

工作时间:8:30-17:30

广告咨询:18046202127

分类:航运观察 来源:中远海运研究中心 时间:2017/06/08

集装箱运输市场

回顾:5月市场继续上涨,中国出口集装箱运价指数(CCFI)均值838点,同比上涨27.8%,环比上涨4.2%。东西干线方面,欧洲、地中海、美西线指数环比分别上涨4.2%、8.9%和3.5%,但美东线环比下滑0.3%;南北航线方面,除澳新线指数环比下跌0.9%外,其余的南非、南美、东西非和波红线指数环比分别继续上涨13%、23.9%、15%和1.9%。1至5月CCFI均值824点,同比增长18%。5月,反映现货市场运价海运费的上海出口集装箱运价指数(SCFI)均值861点,同比上涨53.3%,环比上涨3.2%;1至5月SCFI均值858点,同比增长62%。另据Drewry估计,尽管从4月的1723美元/FEU回落,但5月亚欧线回程方向运价仍保持在1000美元/FEU上下的较高水平。

5月,闲置运力继续下滑,据Alphaliner统计,截至5月15日,500TEU以上船型闲置集装箱船为175艘、50.3万TEU,占现役运力的2.5%,为20个月来的新低。由于新联盟的航线已基本部署完毕,加上船舶拆解量减少,预计近期闲置运力水平将不会发生较大变化。

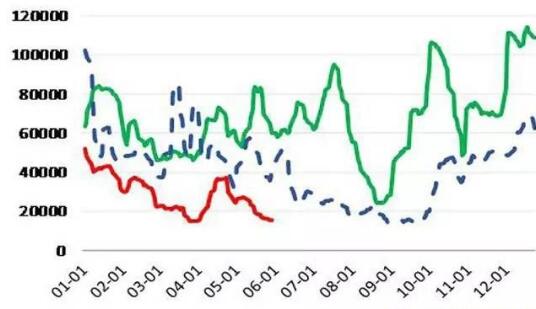

2015-2017年CCFI走势对比图

数据来源:上海航交所(2015、2016年春节当周,上海航交所停发一期指数)

预测:截至5月1日,全球集装箱船订单与现役运力的比例降至14.1%的历史新低,且预计该比例将继续下滑。随着市场上涨,Alphaliner和Clarkson分别将今年集运市场需求增幅预测上调至4.6%和4.5%,运力增速预测则分别为3%和2.3%。各大机构一致认为今年需求增长将超过运力增长。由于各公司加大了跨太平洋航线的运力投入,预计该航线竞争的激烈程度将超过亚欧线。

油轮运输市场

回顾:5月油轮市场淡季效应初现,运价震荡下行,月中BDTI降至年度低点737点。在亚洲炼厂季节性维护和产油国削减供应量的双重利空下,夏季原油需求有所放缓。同时,全球油轮船队规模持续增长,希腊船东抄底造船动作不断, VLCC新订单频出,市场下行压力不断累积,各船型运价均有所下滑。5月底波交所原油轮运价指数BDTI收于768点,比月初下降1.3%。VLCC中东至日本TD3线持续回落,WS指数平均55点,同比下降11%,环比下降14%;TCE平均21279美元,同比下降53.5%,环比下降23.5%。1至5月TD3线WS 指数平均65点,同比下降2.6%;TCE平均28521美元,同比下降46.5%。

5月,成品油轮市场在亚洲需求带动下继续回暖,但仍不及去年水平。中东至日本7.5万和5.5万吨级船TCE平均为6992美元和6530美元,环比分别上升6%和1.6%;美湾与欧洲间航线平均TCE为9101美元,环比下降40.2%。

2015至2017年VLCC中东至日本TD3线TCE走势图

数据来源:波罗的海交易所

预测:5月25日,OPEC和俄罗斯等产油国如期达成协议,将当前减产延期9个月至2018年第一季度,尽管原油价格并未得到明显提振,已进入下行通道的油轮运价却遭受了打击。短期看,VLCC运价将进一步疲软;长期看,油轮市场将于2018年逐渐趋于均衡。根据Clarkson最新预测,2017年原油轮需求将增长2.4%,其中VLCC需求增幅为2.5%;而同期原油轮运力将增长6.1%,其中VLCC增幅为6.2%,供需压力依然很大。成品油轮方面,2017年运力需求增幅估计为1.9%,供给增幅为4.4%,情况也不容乐观。

干散货运输市场

回顾:5月市场延续震荡下行走势,5月5日BDI跌破1000点关口。国内港口铁矿石库存再创新高至1.4亿吨,铁矿石价格短期在60美元附近有企稳迹象,好望角型船一度在澳矿的支持下有所反弹,但是巴西远程矿成交不活跃,加上用煤淡季叠加煤价下行,煤炭货盘成交稀少,只有南美谷物出口提供少有的亮点,其他地区冷清,运力积压严重,巴拿马型船和小灵便型船租金降至两个月以来低点,5月31日BDI跌至878点,5月BDI均值973点,同比大幅上升99%,环比下跌20.4%。1至5月BDI均值999点,同比大幅上升61.7%。

2015-2017年BDI走势对比图

数据来源:波罗的海交易所

截至5月下旬,5月交付新船仅有26艘、212.4万载重吨,今年以来累计交付266艘、2279.9万载重吨。本月拆解16艘、83.8万载重吨,今年累计拆解104艘、701.1万载重吨。今年以来干散货运力净增162艘、1578.8万载重吨。

预测:近期美国、巴西政坛动荡加剧,巴西雷亚尔大跌可能引发农户加快大豆销售,铁矿石的出口也将有所拉动。但是目前中国和印度全球两大煤炭进口国限制进口煤政策继续发酵,对进口形成压力。在中国迎峰度夏用电高峰期到来之前,电煤需求处于淡季,美湾粮食出口结束而南美粮食出口难以提供较大的支持,加上大宗商品价格持续调整制约了采购需求,近期市场将持续呈调整态势。

杂货/多用途及特种船市场

多用途船市场:5月1.7万吨多用途船租金水平回升至8000美元/天,与去年同期持平,2.1万吨船型租金水平8900美元/天,同比下降1.1%。4月中国钢材出口648.7万吨,同比、环比分别减少16%和16.8%;受益“一带一路”,4月中国机械设备出口额298亿美元,同比、环比分别增长4.5%和37.8%。但是回程货盘数量较少且运费呈下降趋势,加之斋月拉开序幕,预计后市下行压力较大。

半潜船方面:即期市场竞争激烈,运价保持低位徘徊。目前全球钻井平台利用率已逐渐回升至70.5%,海工装备租金水平同比也小幅上涨,但全球装备过剩数量仍接近200座。印度和中国原油进口并不乐观,外加页岩油产能提升,海工及半潜船市场仍有下行压力。

汽车船方面:中国汽车出口形势逐渐向好,但市场依然运力过剩竞争激烈。4月中国汽车企业出口6.8万辆,同比增长26.3%,连续9个月实现同比增长,自主品牌车企布局“一带一路”渐入佳境,伊朗、缅甸等市场表现亮眼;另一个亮点来自皮卡市场,1至4月国产皮卡累计出口6629辆,增幅高达102.3%。内贸方面,4月中国汽车产销分别完成213.8万辆和208.4万辆,因终端需求乏力产销量同比、环比明显下滑,部分运力闲置,内贸运输压力渐增。

木材船方面:因非洲雨季来临货源供应可能减少,部分商家抓紧补仓,4月中国原木及锯材进口合计812万立方米,同比、环比分别上涨14.5%和25.1%。五一过后木材市场迎来传统淡季,加上近期各地楼市调控不断、成交量整体下滑,下游市场需求端面临压力,后市难言乐观。

沥青船方面:4月中国石油沥青进口38.61万吨,同比、环比分别下滑4.6%和27.2%。下游需求不振,加上前期贸易商库存消耗缓慢,短期炼厂或维持稳价观望,沥青船货报价承压下行,6月南方地区仍处于雨季,沥青贸易将持续低迷。

船舶市场

回顾:截至4月底,全球船舶手持订单共计3290艘、19210万载重吨,按载重吨较年初下跌14%。1至4月,全球约有179艘、1080万载重吨新船订单,按载重吨计同比上涨8%,其中油轮占76%。从新船交付和老旧船拆解情况看,共有556艘、3930万载重吨新船交付,预计全年交付9460万载重吨;共有270艘、1160万载重吨老旧船拆解,预计全年拆解3470万载重吨。

展望:新造船市场行情似乎正在逐渐转好,全球造船业或开始触底反弹。5月初,现代重工与三星重工分别接获4艘VLCC订单,油轮造价或停止下降;部分散货船船型价格4月初开始上涨,而集装箱船船价基本维持在2016年底的水平。 4月份全球船企共接获28艘新船订单,总计75万修正总吨(CGT)。其中,韩国船企接获12艘、34万CGT,占45%,成为当月全球新船订单量最多的国家;其次是中国的13艘、26万CGT。日本4月未接获订单。韩国造船业新船订单量大幅增加,订单“库存”正在不断消化,被推迟的订单正在接踵而至,

海工市场

回顾:5月海工营运市场保持低迷态势。钻井类市场:据Clarkson统计,5月底,东南亚高规格自升式钻井平台日租金6万至11万美元,与上月持平。墨西哥湾浮式超深水钻井平台日租金15万至22万美元,比上月略有下跌。辅助类市场:5月底,北海地区2万马力以上三用工作船(AHTS)期租市场日租金1.6万英镑,与上月持平,2016年平均为1.6万英镑;900平方米以上平台供给船(PSV)期租市场日租金6250英镑,与上月略有上涨,2016年平均为5917英镑。海工建造市场:4月海工支持船市场持续低迷,Clarkson仅统计到1艘AHTS,9艘其他海工单元(施工作业船和船员运输船等)订单,PSV无订单。

预测:今年一季度以来,钻井装置的租约撤单量减少,自升式钻井装置的日租金也开始回升,市场似乎感受到一丝暖意。一些石油公司利用钻井装置费率较低的时机签约,合同签约量上升。目前租约的签约量增加及取消量减少,为连续几年低迷不振的市场带来了一些好消息,钻井装置市场的严峻情况似乎略有缓解。但从租约长度、日租金等方面来看,市场仍旧处于历史低点,远低于危机前的水平。

码头市场

回顾:交通运输部综合规划司统计数据显示,4月,我国规模以上港口完成货物吞吐量10.7亿吨,同比增长2%,其中外贸吞吐量3.4亿吨;完成集装箱吞吐量1960.19万TEU,同比增长1.4%。

展望:5月上海国际航运研究中心发布的《全球港口发展报告(2016)》预计,2017年全球港口货量依然保持平稳增长。新兴经济体投资基础设施建设的力度有放缓,但增长势头依旧强劲,除煤炭等传统化石能源外,矿石等大宗商品的贸易仍将保持1.5%左右的年涨幅。东南亚和中亚等新兴经济体在全球范围内对集装箱码头建设和扩建进行大量投资,国际海运集装箱贸易未来需求年增速在3%左右。

【维运会员特权】 十二大口岸海量专业信息,包括 2000+个目的港的35万+条船期 上千家优势货代供应商联系方式 126家船公司local费用,船货可视化跟踪 300+人脉圈子,20000+张物流人脉名片 PC、移动双版本,随时随地无忧查询

【维运会员特权】 十二大口岸海量专业信息,包括 2000+个目的港的35万+条船期 上千家优势货代供应商联系方式 126家船公司local费用,船货可视化跟踪 300+人脉圈子,20000+张物流人脉名片 PC、移动双版本,随时随地无忧查询

关注官方服务号进行注册,注册即同意《维运网服务协议》