集运市场下行,为什么这些公司还在疯狂下单?

分类:航运观察

来源:航运界

时间:2023/01/18

在当前集运市场运价下跌,供需的此消彼长有目共睹的情况下,很多人觉得运价一跌,集运市场或出现结构性产能过剩,班轮公司肯定会非常后悔下单订造了太多的运力。在航运界网看来,这样的逻辑可能是非常短视或肤浅的。

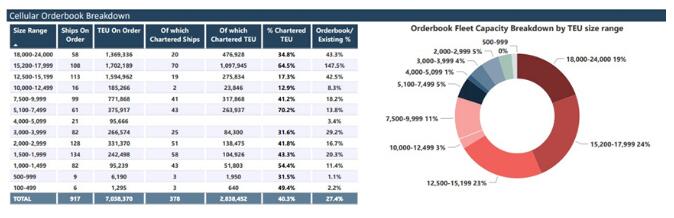

首先,集运是传统的强周期行业。过去两年的供应链危机表明,由于结构性供需失衡,导致运费激增和拥堵,运价确实高过头了,跌是很正常的,这也是我们都愿意用“正常化”的原因。其次,根据Alphaliner的数据,目前全球集装箱船手持订单917艘、704万TEU,占现有运营总运力的27.4%。预计2023年将交付343艘、约236万TEU的运力,2024年达到371艘、约290万TEU。仅从数据统计而言,这均是历史最高值。如果仔细分析这一波订单潮,我们可以发现:特点一,绝大部分的新造船订单是大型船舶。10000TEU以上的船占比达到69%,其中10000TEU至18000TEU型船占50%,18000TEU至24000TEU型船占19%。特点二,尽管近两年来,独立船东也投入大量资金订造集装箱船,但统计数据表明,包括万海航运在内全球排名前11的班轮公司的订单占比达到83.2%,超过94.7%的新造船订单均有租约支撑。总体而言,尽管市场分歧依然存在,但与过往不同,投机性订单占比非常少。特点三,新订造的10000TEU以上超大型船舶,基本都是使用甲醇、LNG等使用绿色燃料的船舶。通过特点一、二来看,这一波的集装箱船新造船订单潮,更像是主要班轮公司进行的有的放矢的运力结构优化,也符合集装箱船以长期投资为主的传统逻辑。

站在班轮公司的角度,与其他传统周期性行业一样,以成本管理为核心的公司的经营管理水平仍是班轮公司保持竞争优势的关键。而船舶作为海运业最基本的生产工具,是形成生产经营能力的基础。因此,即使运价跌下来,班轮公司还是需要按照运力更新的需要而造船,这可以视为班轮公司常规运力配制的逻辑。事实上,班轮公司之所以热衷于造大船,成本及竞争需求仍是主要考量。大型集装箱船已经是东西干线的主流,船型不够大或大船数量不足,都将严重削弱班轮公司在东西干线的竞争力,甚至面临被边缘化的风险。逆水行舟,不进则退,班轮公司从企业竞争和生存的角度出发,需要进行运力结构优化。总的来说,在航运减排和船舶大型化的趋势下,这一波的集装箱船新造船订单潮,主要是由班轮公司根据自身的战略进行的有的放矢地的运力结构优化而进行的投资所推动,投机性定单占比极少。而且,运力结构优化需要充足的资金储备。过去两年,主要的班轮公司在超级周期中获得丰厚的收益,而他们也将大量的利润花在投资新造船上,时间节点可谓恰逢其时。站在全球价值链的角度,过去两年的供应链危机表明港口和航运对全球经济的运转至关重要。海运承担了全球80%以上的货物运输,在大多数发展中国家,这一比例甚至更高,因此迫切需要提高海运供应链的韧性和可靠性。联合国贸易和发展会议(UNCTAD)秘书长丽贝卡·格林斯潘呼吁,需要从当前的供应链危机中吸取教训,为未来的全球危机、气候变化和能源转型做好准备,包括加强多式联运基础设施、更新船队、改善港口性能和提升贸易便利化等,同时绝不能推迟航运脱碳。事实上,近年来,以马士基为代表的头部班轮公司,正越来越重视持续投资提升供应链的韧性和可靠性。在运营模式上,他们不仅热衷于与大货主达成战略合作,提供有针对性的定制化服务,稳定货源。而且,单纯的价格竞争已经不足以彰显这些班轮公司的服务竞争力,为客户提供全程供应链解决方案,投资海运、港口、货运代理,甚至包括航空货运,已然成为巨头们竞争的主战场。班轮公司提供定制化的一站式供应链解决方案,就意味着需要更多的船舶、更密集的航线布局。全球最大班轮公司地中海航运(MSC)就是典型的代表。事实上,自2020年6月以来,在运力的纬度,MSC购入了约250条二手集装箱船。Alphaliner的数据显示,目前MSC旗下船队运营711艘船,总运力约457.54万TEU,包括407艘自有船舶和304艘租用船舶。与此同时,在新造船订单数量的维度,MSC也达到了创纪录的水平,手持订单数量125艘约174.25万TEU,全球排名第一。MSC首席执行官Søren Toft在接受英国劳氏日报(Lloyd's List ) 采访时就表示,因为市场有足够大的需求,如果我们不去扩充船队运力,货运市场会更糟糕。而如果MSC不这么做,一定有其他班轮公司会这么干。此外,尽管与地中海航运、马士基和达飞不同,最近两年时间,赫伯罗特反复多次强调,将发展重心放在提升服务质量上,没有任何进军航空和发展货代业务的战略规划。为此,赫伯罗特不仅启动了大规模造船造箱活动,而且还收购了包括埃及的 Damietta、摩洛哥北部的 Tanger 和威廉港的 JadeWeserPort等集装箱码头公司的股份,并考虑投资更多的港口基础设施,以扩大其的疫情后全球竞争中的优势。换个角度来看,未来现货运价或进一步降低,而头部班轮公司的船越来越多,航线覆盖范围的密度和服务的可靠性越来越高,对货主和全球价值链来说都应该是利好的一件事。通过特点三来看,航运减排势在必行,尽管面临燃料及脱碳路径的不确定性,但集运行业领导者则成为先行者,订造甲醇、LNG等使用绿色燃料的船舶大型船舶不仅更符合环保要求,而这也更像是主流班轮公司引领未来发展趋势的进行的“军备竞赛”。在集运市场现货运价加速“正常化”的情况下,近日地中海航运在扬子江船业又订造了12艘16000TEU液化天然气双燃料动力集装箱船。这笔订单被认为是MSC在2022年的第五笔交易,价值21.6亿美元,预计将于2024年年底至2026年间陆续交付。算上这12艘新船订单,MSC今年共下单订造了42艘LNG双燃料动力集装箱船,价值超过60亿美元。近日,马士基宣布与韩国现代重工签署协议,再次订造6艘大型以绿色甲醇为燃料的集装箱船,该批船舶每艘运力约为17000TEU,将于2025年交付。加上这笔订单,马士基目前共订造 19 艘能使用绿色甲醇运营的双燃料发动机船舶。新船均属于马士基船队更迭计划的一部分,其运力将等量替换到达生命周期的船舶运力。马士基集团的绿色转型计划(ESG)显示,马士基已经为所有业务设定了到2040年实现净零排放的总体目标,但到2030年,马士基海运货运量的四分之一必须使用绿色燃料船舶运输,碳排放量比2020年减少50%。马士基集团前首席执行官施索仁(Søren Skou )强调指出,仅在几年前,马士基开始规划其绿色能源转型时,尚不清楚是否有必要的技术来实现其雄心,也不清楚转型是否能以商业条件实现。根据马士基领导层的说法,建造19艘绿色甲醇双燃料动力集装箱将是一项挑战,但也是一项可控的挑战。马士基在绿色燃料尚未进入市场时,就已经向绿色转型迈出一大步。无所作为从来都不是选项。综上所述,无论是站在班轮公司的角度,还是站在全球价值链的角度,这一波的集装箱船新造船订单潮都有其合理性。过去两年,主流的班轮公司在超级周期中获得丰厚的收益,而他们也将大量的利润花在投资新造船、港口、陆上和多式联运基础设施和能源转型上,持续投资提升供应链的韧性和可靠性,时间节点可谓恰逢其时。在全球经济衰退预期下,叠加地缘政治、供应链重构以及日益激烈的市场竞争,这意味着这个冬天可能很冷、很长。尽管如此,过去的市场表明,航运市场作为当前人类生活不可或缺的一环,与其他周期性传统产业一样,优秀的企业不仅能成功跨越“萧条”,而且每次闯过萧条期后,熬过来的企业规模都会扩大一圈。况且,过去两年,主流的班轮公司在超级周期中获得丰厚的收益,目前有足够的“储备”,不仅能够承受更长、更重的市场下跌,而且有能力抓住新的发展机遇,在充满不确定性的市场的环境下,持续提升供应链的韧性和可靠性,进而助力全球经济复苏。