客服热线

0592-5689577

工作时间:8:30-17:30

广告咨询:18046202127

分类:海运新闻 来源:维运网 时间:2017/07/11

原标题:中远海控及上港集团联合向东方海外提出收购要约 – 携手建立全球行业领导者

以每股港币 78.67元向所有东方海外股东发出附先决条件的自愿性全面现金要约

先决条件包括获得相关监管批准及中远海控股东批准 联合要约方拟在要约结束后维持东方海外股份在联交所的上市地位 联合要约方承诺维持对东方海外所有员工的聘任并保留现有薪酬福利体系

2017年7月9日, 中远海运集团下属中远海运控股股份有限公司(简称“中远海控”,股份代号:601919.SS;1919.HK),上海国际港务(集团)股份有限公司(简称“上港集团”,股份代号:600018.SS)及东方海外(国际)有限公司(简称“东方海外”,股份代号:0316.HK)今日联合公布,中远海控及上港集团将以每股港币78.67元向东方海外全体股东发出附先决条件的自愿性全面现金收购要约(简称“要约”)。假设要约获全数接纳且交易完成,中远海控将持有东方海外90.1% 的股权, 上港集团则持股9.9%。

要约有待先决条件的达成,包括取得所需的监管批准及中远海控股东批准。目前持有东方海外68.7%股份的控股股东已订立不可撤回的承诺,同意接受此次要约。

近年来全球集装箱航运公司均面临严峻挑战,并催生行业深度整合浪潮,本次交易是中远海控和东方海外把握航运业发展大型化、规模化和集约化机遇,实现可持续发展的共同选择。东方海外为全球第七大集装箱航运公司,拥有现代化、高效能的集装箱船队,广泛的集装箱航线网络,以精湛的服务水平及经营管理表现在业内享有盛誉。中远海控下属中远海运集运与东方海外两家公司集装箱船队总运力合计将超过290万标准箱(含订单),经营船队超过400艘,同时,航线网络布局将更加完善、均衡,在全球集装箱航运业的领先地位将得到加强。

交易完成后,中远海运集运和东方海外将继续以各自的品牌提供全球集装箱运输服务,充分发挥各自优势的同时,挖掘协同效应潜力,共同实现营运效率和竞争力的进一步提升,实现长期可持续增长。两家公司均为海洋联盟的成员,并将继续在该联盟框架下合作。

中远海控董事长万敏表示 中远海控敬重东方海外的管理团队和专业能力,认同东方海外的品牌和企业文化。中远海控致力于香港国际航运中心的建设,收购完成后,公司将加大投入,强化行业领导地位,为东方海外的员工提供更广阔的发展平台。

东方海外行政总裁董立均指出 经过多年的辛勤耕耘,东方海外拥有了目前的业务规模和行业地位。能够实现这一成绩,我和与我共同奋斗的管理层和员工们都倍感自豪。此次公布的要约是基于发掘公司未来潜力并加强公司长期行业竞争力的慎重考虑,我们相信中远海控是延续公司成功发展的最佳伙伴。

联合要约方承诺在交易后至少两年内继续聘用东方海外现有员工并维持现有薪酬及福利体系。除此之外,联合要约方有意保留东方海外在香港的上市地位,并将东方海外的总部及管理职能继续留在香港;中远海控将进一步发挥双方的全球网络优势,为香港的经济繁荣与国际航运中心的建设发挥作用。 东方海外董事会已成立独立董事委员会,为公司股东就要约事宜提供建议,并将委任独立财务顾问。 联合要约方的财务顾问为瑞士银行,中远海控的法律顾问为普衡律师事务所。瑞银证券是中远海控的独立财务顾问。东方海外的财务顾问为摩根大通证券(亚太)有限公司,法律顾问为司力达律师楼。

中远海运控股股份有限公司

中远海运控股股份有限公司(简称“中远海控”,股票代码:601919.SS;1919.HK)是中国远洋海运集团有限公司的控股上市公司。公司于2005年6月在香港联交所主板上市,于2007年6月在上海证券交易所主板上市。公司主营集装箱航运业务和码头业务,通过全资子公司中远海运集运经营集装箱船舶327艘,总运力约170万标准箱,船队规模位居世界第四位;通过控股子公司中远海运港口在全球30个港口经营集装箱泊位达158个,年处理能力达9,725万标准箱。中远海控致力于成为全球第一梯队的集装箱航运和码头服务供货商,通过不断完善全球网络布局,为客户提供综合解决方案,为股东创造更大回报。

上海国际港务(集团)股份有限公司

上海国际港务(集团)股份有限公司(简称“上港集团”)为一家根据中国法律注册成立的公司(上海证券交易所股份代号:600018)。上港集团主要从事港口相关业务,主要业务分部包括集装箱分部、大宗货运分部、港口物流分部及港口服务分部。上港集团是中国上海港公众码头的营运商。

东方海外(国际)有限公司

东方海外(国际)有限公司是一家于百慕达注册成立的有限公司,在香港联合交易所主板上市。东方海外集团主要从事货柜航运事物流业务,旗下全资拥有的东方海外货柜航运公司是全球最大的国际运输、物流及货柜码头公司之一,并以业界领先的信息技术应用及电子商业平台管理整个货物运输流程。

警告:

要约的做出须待先决条件获达成或豁免后方可作实(包括取得监管部门批准及中远海控股东批准)。因此,做出要约仅是一种可能性,凡在本新闻稿内提述要约,均指在先决条件获达成或豁免的情况下才会被实施的可能要约。因此,中远海控股东、东方海外股东及有意投资者在买卖中远海控或东方海外的证券时务请审慎行事。

本新闻稿仅供参考之用,并非在任何司法管辖区出售任何证券的要约,也非招揽在任何司法管辖区购买该等证券的要约。本新闻稿简述中远海控股、上港集团及东方海外于2017年7月9日所发出的联合公告中详细介绍的要约(“联合公告”)。联合公告载有关于要约的重要信息,中远海控及东方海外的股东及有意投资者应阅读联合公告的全文。联合公告可于香港联合交易所网站www.hkexnews.hk 以及中远海控及东方海外各自的网站取得。

以上内容转自:中远海运集运(cosconlines)

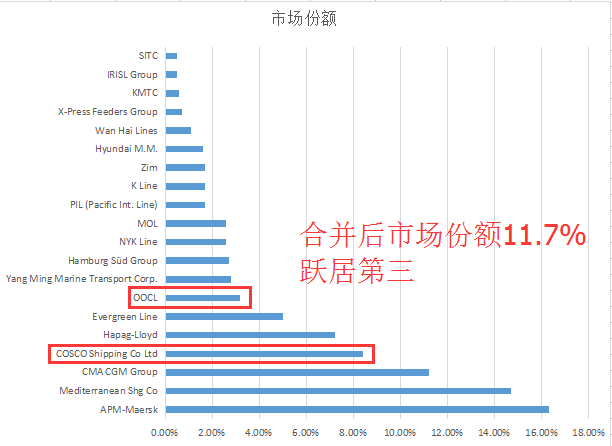

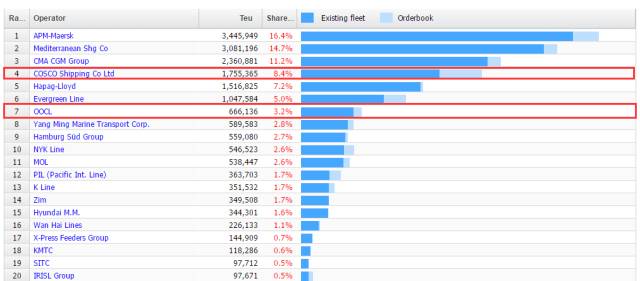

目前,中远海控所属中远海运集装箱运输有限公司是全球第四大集装箱航运公司,东方海外是全球第七大集装箱航运公司,这意味着交易完成后,中远海运集运和东方海外两家公司合并集装箱总运力将超过290万标准箱,经营船队超过400艘,超越达飞轮船成为全球第三大航运公司。

据了解,本次收购由中远海控和上港集团共同操刀,收购OOCL的母公司东方海外国际有限公司(HK.0316),后者拥有OOCL68.7%的股份,通过此路径达到控股OOCL的目的。

OOCL是由老一代香港船王董浩云创建,为全球七大航运公司之一。截至去年12月,OOCL拥有或租赁的船只共计96艘,业务遍及中国台湾、长滩、加州等地。董浩云长子董建华在担任香港首任特首之前,曾执掌东方海外国际长达14年之久。而OOCL一直是班轮行业里的翘楚,即便在航运低迷期,各家公司亏得一塌糊涂,OOCL仍然是盈利的。中远海运无疑收了一个会下现金的金鸡。

记者注意到,自2015年开始,行业内掀起一轮并购重组浪潮。2016年,中远集团和中海集团整合,中远海控集装箱运力规模达160万标准箱,跃升全球第四;全球第七大班轮公司韩进海运破产;达飞轮船收购美国总统轮船。2017年,赫伯罗特完成收购阿拉伯联合国家轮船;马士基将完成收购汉堡南美。三家日本班轮公司日本邮轮、商船三井和川崎汽船集装箱业务合并预计于2018年正式运营。

图来自Alphaliner

在此背景下,通过收购扩大运力规模便成了中远海控集装箱业务发展的必然选择,而收购东方海外显然也成就其实现跨越式发展的重要历史性突破。根据Alphaliner的最新统计,截止2017年5月,东方海外运力规模105艘,65.8万TEU,全球排名第7位。本次交易完成后,中远海控和东方海外的集装箱船队(含订单)总运力将超过290万标准箱,经营船队超过400艘,与马士基航运和地中海航运的差距缩小,并与紧随其后的赫帕罗特拉开差距,将使其在行业的领先地位得到加强。

中远海控内部人士向记者透露,收购东方海外是当前最好的选择。面对行业整合的大趋势,中远海控需要在行业中不断壮大实力,努力实现规模经济效益和成本效应。重组一年多以来,给中远海控大量协同效应,近日,中远海控发布预盈公告显示,2017年上半年预计将获利18.5亿人民币,同比实现扭亏为盈。因此坚定走重组整合资源的路径。而若对外收购的话,东方海外无疑是最好的目标。其经营利润率及盈利能力一直处于领先地位。另一方面,OOCL的价格还不高。据中远海控内部人士透露,中远海控收购东方海外的P/B值约为1.4,相比较而言,而马士基收购汉堡南美的P/B值大约为1.6倍,中远海控购买东方海外的P/B值还是略低于市场水平的。“这是个划算的买卖”。

据中远海控透露,本次交易完成后,中远海控下属中远海运集运和东方海外将以两个独立品牌提供集装箱全球运输服务,双方的船队规模、网络资源丰富,将形成有效的补充和完善,规模效应和成本优势将得到充分发挥,在航线网络优化、船队结构优化,以及集装箱箱队结构、成本管理等方面的协同效应潜力巨大。同时,收购东方海外,由于集运业务规模和实力的增强,中远海控下属的集运与码头业务的协同效应也潜力巨大。集运可以给港口码头给予货量支持,有利于港口码头枢纽港建设,而港口码头的发展又将集运带来直接的服务保障和成本优势。

【维运会员特权】 十二大口岸海量专业信息,包括 2000+个目的港的35万+条船期 上千家优势货代供应商联系方式 126家船公司local费用,船货可视化跟踪 300+人脉圈子,20000+张物流人脉名片 PC、移动双版本,随时随地无忧查询

【维运会员特权】 十二大口岸海量专业信息,包括 2000+个目的港的35万+条船期 上千家优势货代供应商联系方式 126家船公司local费用,船货可视化跟踪 300+人脉圈子,20000+张物流人脉名片 PC、移动双版本,随时随地无忧查询

关注官方服务号进行注册,注册即同意《维运网服务协议》